近年、保険業界は、グローバル化やデジタルファースト化の波により、顧客ニーズは多様化・高度化し、かつてない変革の渦中にあります。

競合他社や異業種からの新規参入、オンライン専門保険会社の台頭も、競争を一層激化させています。このような環境変化のなか、「保険×デジタル」のチカラを最大化する“インシュアテック”が注目を集めています。

インシュアテックによる変革の本質とは、「データ活用」によって保険業務そのものを革新し、新たな価値を創出することにあります。

例えば、ビッグデータとアナリティクス(データ解析)を駆使し、「適正なリスク評価」「個別最適化された商品設計」「業務の自動化」「不正行為の未然防止」など、これまで不可能だった多面的なサービス提供を可能としています。

とはいえ、突然のDX推進の要請を前に、「何から始めるべきかわからない」「具体的な成功事例を知りたい」と悩む方も多いことでしょう。

本記事では、保険会社が押さえておくべき最新動向から、データ活用の実践事例、さらには今後のトレンドと今取り組むべきことまでを具体的に解説いたします。

・ビッグデータとは、膨大な量のデータを指し、一般的に「3つのV」— Volume(量)、Variety(多様性)、Velocity(速度)—を特徴とします。近年では、Veracity(正確性)やValue(価値)を加えた「5つのV」として定義されることもあります。

・アナリティクス(データ解析)とは、ビッグデータを活用して隠れたパターンや相関関係を明らかにし、意思決定を支援する技術です。従来のビジネスインテリジェンスよりも高速かつ高度な分析が可能で、企業の競争力向上に貢献します。

関連記事:インシュアテック(InsurTech)の革新と未来~AIと機械学習が日本の保険業界にもたらす変革を事例を交えて紹介~

従来の保険業務は、紙媒体による申込・管理、担当者が手作業で行う査定や支払いなどアナログ要素が多く、非効率や顧客接点の限界、コスト高などが課題となっていました。

これに対し、インシュアテックは「データドリブン経営」への転換を促進します。IoTやAI、クラウド、RPA(ロボティック・プロセス・オートメーション)、API連携などの技術を統合し、リアルタイムな顧客分析・商品開発・業務効率化・UX向上など新たなビジネスモデルを可能にします。

・データドリブン(Data Driven)とは、意思決定や戦略立案をデータに基づいて行うアプローチのことです。経験や直感ではなく、客観的なデータを分析し、最適な判断を導き出すことを目的としています。

世界の大手保険会社では既に「データドリブン」への本格移行が進んでいます。たとえば米国では、全社的にデータ分析部門を設け、保険商品のパーソナライゼーションやリスク評価にAIを導入。

日本でも自動車保険のテレマティクス型商品を展開し、運転データに基づき保険料を柔軟に調整する仕組みが定着し始めています。

この変革の波に乗るには、IT・アナリティクス人材の育成はもちろん、部門横断でのデータ活用や、柔軟かつスピーディーな意思決定が求められます。組織文化自体も従来の“保守的で縦割り”から“チャレンジングでオープン”、失敗を恐れず学ぶスタンスへの転換が不可欠です。

また、現場社員自身がデータを「自社の新たな資産」と捉え、データ品質向上や情報セキュリティ強化を率先して担う姿勢も重要です。

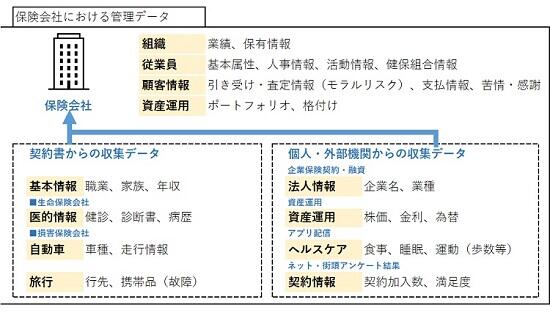

保険会社が保有するデータは実に多様です。代表的なものは「契約情報(契約者属性、商品内容、契約期間、支払履歴等)」「保険金請求データ」「顧客とのコミュニケーション履歴(コールセンター通話、チャット、手紙、メールなど)」「医療・健康データ」「事故・災害対応履歴」などです。さらに、契約者によるWeb行動やSNSでの声など非構造的データも蓄積されつつあります。

引用:IT優秀論文 | 専門情報 | アクチュアリー会/2021年度「情報銀行の設立等の最新動向を踏まえた保険会社でのデータ活用」

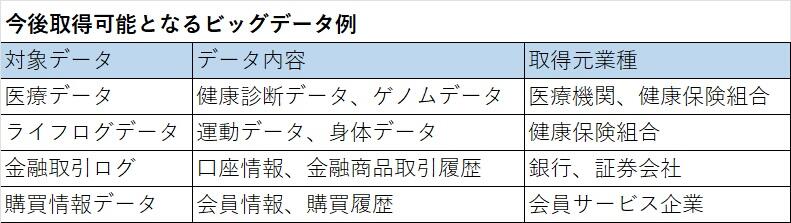

近年は保険会社の「外」にも目を向けることがポイントです。たとえば、コネクテッドカーから取得される走行データ(急加速・急減速、走行距離、運転時間、位置情報等)は、自動車保険のリスク算定精度を飛躍的に向上させています。

某生保会社の健康増進型保険では、ウェアラブルデバイスと連携し、運動量・睡眠品質・歩数データ収集を通じて「健康な生活習慣」のインセンティブ設計・割引に活用。これにより加入者の定着率・満足度向上にも効果を発揮しています。

他にも、地震・洪水などの気象オープンデータ、医療機関・薬局とのデータシェア、外部信用情報(ローン返済履歴等)など、多種多様な外部データが業務の高度化に役立てられています。

※参考:IT優秀論文 | 専門情報 | アクチュアリー会、2019年度IT優秀論文「保険業界におけるビッグデータ活用に関する考察」

こうした多様なデータを「価値」に変えるには、DWH(データウェアハウス)、CDP(カスタマーデータプラットフォーム)、API連携などの“データ統合インフラ”構築が必須です。国内大手の某損保会社では「全社CDP」の構築プロジェクトを推進。各システムに散在していた契約・請求・問い合わせ情報を一元化し、部門横断でマーケティングやリスク管理に有効活用できる体制を整えました。

運用面では、「どのデータを・誰が・どの目的で収集・加工・活用するか」を明確にしたガバナンス体制も重要です。ビッグデータ活用の初期段階では、「データサイロの解消(部門ごとのデータ孤立の解消)」「データ品質向上」「メタデータ管理の仕組み化」が大きなテーマとなります。

厳しい法規制下、日本の保険会社は「個人情報保護法」や金融庁のガイドライン遵守が不可欠です。データ利用目的の明確化・収集範囲の限定・匿名加工・暗号化・アクセス制御など、プライバシー保護とセキュリティ強化の両輪を徹底する体制が求められます。

一例として、業務フローごとに個人情報取り扱いマニュアルを策定したり、外部委託先も含めた監査・教育をルーチン化する企業が増えています。

インシュアテック時代、データ分析(アナリティクス)は業務プロセスの根幹を担います。

たとえば、以下の各工程で革新的活用が進んでいます。

①リスク選択・アンダーライティング

「標準的な属性」だけでなく、IoT走行データ・健康スコアなどを用いた精緻なリスク評価モデル構築。従来は“職業・年齢のみ考慮”だったのが、AIによる数百項目からの「より公正・個別最適化」査定へ進化。

②商品開発・プライシング

ビッグデータを分析し、「従来商品ではカバーできない潜在的ニーズ」「ライフスタイル変化の早期検知」などを可視化。変額保険や健康増進型保険の設計に反映し、従来では考えられなかった“使うほどお得”型商品も登場。

③保険金支払い・査定

画像認識AI(工事火災予防)。某損保会社が、スマホでの事故報告から支払いまで一気通貫で90%以上即時対応可能に。

④不正検知

過去の膨大な支払いデータから、パターン分析により「異常値」「不自然な申請」を機械学習で検知。AIモデルで不正検知件数を従来比2倍へと高め、損失削減に寄与。

⑤マーケティング・CX(カスタマーエクスペリエンス)

AIを活用したセグメンテーション、チャットボット型顧客応対、レコメンデーション機能によるクロスセル・アップセル率向上も定着しつつあります。

多くの保険会社がAIを全業務フローに適用し始めています。「どこから手をつけるべきか」迷う場合、まずは「定型反復的かつデータ量が多い」工程(例:保険金請求の自動査定、事故写真の分類、異常検知など)からスモールスタートすることが定石となっています。プロジェクト進行上のポイントは、実データに基づいた実証実験(PoC)を短期間で回し、「足りないデータの洗い出し→追加収集」「モデル精度向上→現場業務への統合」というサイクルを迅速に回すことです。

初期段階ではSIerやコンサル大手、AIスタートアップと手を組み、短期間のプロトタイピングやモデル開発を進めている企業が主流です。ある程度の知見・成果が蓄積された後、中長期的には「現場部門の業務理解×データサイエンティストの分析力」のハイブリッド型チームを社内に組成。

外部知見を活用しつつも、コア部分は内製化・内製運用(MLOps)体制を目指すケースが多いです。

現場でAI・分析を“活きた施策”に変えるためには、2つの人材が不可欠です。

1つはデータサイエンティストやエンジニア人材。

もう1つは、実務部門(営業・商品開発・管理部門等)側の「アナリティクスリテラシー」。某生保会社は、全社員への「データ講座」受講必須化や、営業現場主導の分析プロジェクトの導入など、全社横断型の体制刷新を進めています。

車載IoTデバイスから収集した運転データをAIで分析し、運転の危険度に応じて保険料を変動させています。顧客の安全運転意識向上とともに、保険金請求件数の減少(リスク軽減)、クロスセル率の向上、KPI(保険料収入・継続率)の改善に直結。

歩数・運動量・健康診断データを分析して個別最適なインセンティブ設計や疾病予防サービスを実施。その結果、従来型商品の解約率は平均より大幅に改善し、継続率の上昇やアップセル比率の伸びも報告されています。

某損保会社では、膨大な過去の保険金支払データをAIが分析し、分析したデータをもとに、不正請求事案と類似性の高い事案を検知。

具体的には、分析したデータと、新たに受け付けた事故の申告状況や契約内容を照合することで、不正請求に繋がる可能性がある要素を抽出し、不正請求の可能性をスコアリング。これにより慎重に対応すべき事案を早期に把握するとともに、疑いのない事案に対しては、これまで以上に迅速な保険金支払いを実現。

某損保会社では、家族構成や資産情報などを考慮した、生命保険・損害保険といった保険の種類にとらわれない補償を提案可能にしています。

某生保会社では過去に作成した保障設計データ約1,700万件をAIが学習。加入中の契約情報や顧客が重視したい保障内容、保険料の予算などの意向に基づいて、保障プランを自動作成して表示。

先に紹介したテレマティクスや健康増進型保険では、専用アプリやウェアラブル連携で“契約者の毎日の暮らしに寄り添う体験”を重視。

顧客の行動変容・エンゲージメント向上だけでなく、問い合わせ対応や契約継続・見直し提案などCX全体に好影響をもたらしています。

損保各社で進む「AIによる不正請求検知」は、請求データ+外部データ+画像解析を組み合わせ、従来のルールベースより数倍の検知能力を発揮。「不正割合の低下→保険料負担の適正化→健全な保険マーケット形成」に大きく貢献しています。

データドリブンな顧客分析により、「今、この顧客が本当に必要とする商品」「最適なタイミング」での提案が実現。たとえば国内生損保で既契約者の趣味・行動・ライフイベントをAI分析し、適切な保障見直しや新ラインナップ案内→アップセル率10-20%向上の実績も報告されています。

データ活用前後で「新規契約率」「継続率」「対応スピード」「顧客満足度」が明確に向上した例が多数あります。一方で、「現場のITリテラシー格差」「手作業・紙依存のオペレーション残存」「既存システムとの連携課題」など新たな実務課題も表面化。これらへのきめ細かな対応策も求められます。

「保険会社は伝統的に“失敗しないこと”を重視しやすい」という壁が、データ活用・AI導入時の最大課題です。業務ごと・部門ごとに情報がサイロ化し、責任体制も縦割りになりがち。

さらに、1980-90年代に導入したレガシー基幹システムが最新テクノロジー活用を妨げる事例も散見されます。これをクリアするには、専門コンサルタントと提携しモダナイゼーションを推進することが必要です。

先述の通り、保険業界は「個人情報・機微情報の厳格管理」が求められる分野です。AIがブラックボックス化し「なぜこの判断なのか?」を説明できない場合、規制当局・顧客への説明責任が課題になります。これをクリアするには、グローバルな“AI倫理”フレームワークやガイドライン遵守が不可欠です。

グローバルな“AI倫理”フレームワークとは、人工知能(AI)の開発・利用において人権や公平性、透明性、安全性などを守るための国際的な指針です。主要な取り組みは下記のとおりです。

などです。

データ活用は経営層から現場まで全社一丸のコミットメントがカギ。AI・分析のスキル習得や、現場主導のデータ活用習慣化に向け、「全社員向けオンライン研修」「ハンズオンワークショップ」「外部コンサルとの現場改善PJT」などを併用するのが主流です。

さらに“スモールスタート”で効果を可視化しつつ、成功事例を横展開するアジャイルな改革が求められます。

国内大手では、まず「コールセンターAI応対」「保険金請求AI査定」など明確なKPIがある分野で試行→社内横展開→全社導入へと進めた例が大半です。「全てのデータを一度に統合しよう」とするより、「できるところ、やりやすい部門」からPoC(実証実験)で着実に実績を上げることが成功の第一歩です。「現場ファースト」で使い勝手を磨きつつ、「将来の全社統合」に向け中長期ロードマップを描いておくことが望ましいです。

今後は生成AI(ChatGPT等)の活用がインシュアテックの新潮流となります。たとえば、保険契約文書・約款作成の自動化、顧客対応チャットボットの高度化、保険金請求書類のAI自動分類、コールセンターオペレーターの“タスク自動補助”など、既に大手数社がPoCを進行中。

お客様とのやり取り“すべて”をデータ化し、高度なCX(カスタマーエクスペリエンス)向上が期待されています。

IoTベンダー・ヘルスケアスタートアップ・金融機関・テック企業との“協業”も不可欠な時代です。

例えば中国の生保会社「平安(Ping An)グループ」は、2014年に「デジタルサービスを新たに展開していくことで、消費者との接点を増やしながら、顧客を拡大する」戦略を明確に打ち出し、「金融」および「非金融」の領域でデジタルサービスを次々と展開していきました。

「非金融」の領域では、スマートフォンアプリ「平安好医生」で4,000を超える医療機関と提携し、オンライン診療や医薬品配送などのサービスを受けられる環境を提供することで多数のユーザーと接点を築き、ユーザーの行動データを取得することで、顧客の属性だけでなく、その時々の状況まで理解し、適切なタイミングで、適切な内容の保険などを提案することが可能となっています。

気候変動リスクや高齢社会の進行など、ESG視点も保険業界でますます重要に。事故や災害のリスク評価、健康増進・予防医療の拡充にビッグデータを活かし、社会・環境課題への貢献を強化する事例が増えています。また、ESG評価自体もデータドリブンで明確な説明・判定が求められます。

◆ESG評価とは、企業の環境(Environment)、社会(Social)、ガバナンス(Governance)に関する取り組みを評価し、ESGスコアや格付けの形で表すものです。投資家や他のステークホルダーが企業のESGリスクと機会を理解し、投資判断や意思決定を行う上で重要な情報源となります。

① データ戦略の策定(自社に必要なデータ領域の洗い出し、優先度付けなど)

② スモールスタートのPoC企画(AI活用に適した業務から着手)

③ 人材育成・外部パートナー選定(現場・管理者向けの教育プログラム/パートナー企業探し)

④ ガバナンス・セキュリティの強化(法令順守・最新セキュリティ水準の見直し)

本記事では、インシュアテック時代の保険業界でビッグデータとアナリティクスを活用した最前線の動向から、具体的な実践事例、そしてこれから克服すべき課題や今後のトレンドまで多面的に解説しました。「最初の一歩」は大きな改革からではなく、「現場に根差した小さな成功」から。保険業界の未来は、“この先も変わらない”のではなく、“変わり続ける者だけが生き残る”時代です。

今こそ、データ×テクノロジーの力で、新たな価値と顧客体験創造に一つずつ着実に取り組んでいきましょう。

<アクションリスト(例)>

執筆者名 ブログ担当者

株式会社NXワンビシアーカイブズ

ご不明な点やご要望などお気軽にご連絡ください。

ご不明な点やご要望などお気軽にご連絡ください。